- El primer microcrédito tokenizado de Argentina fue otorgado a un pequeño y tradicional negocio familiar

-

La tokenización de activos reales es una forma de conectar fondos para diversos sectores de la economía en Latinoamérica, favoreciendo la inversión y el financiamiento de la economía interna

Un hito financiero significativo fue el reciente otorgamiento de un microcrédito tokenizado, que recibió un pequeño negocio familiar, ubicada en la provincia de Jujuy, en el Norte de la Argentina.

Un hito financiero significativo fue el reciente otorgamiento de un microcrédito tokenizado, que recibió un pequeño negocio familiar, ubicada en la provincia de Jujuy, en el Norte de la Argentina.

La operación, liderada por la plataforma CryptoMate y la institución de microcréditos FIO, representa el primer financiamiento tokenizado otorgado a una pyme en el país. Este crédito, respaldado por la stablecoin USDC, permitirá que una marroquinería con más de 25 años de historia, pueda encontrar ese financiamiento que escasea en los bancos locales.

Las pymes son un componente fundamental de la economía argentina, ya que representan el 98% de las empresas, y generan el 70% del empleo privado formal. Este año, fueron completamente desamparadas, -y hasta atacadas- por las políticas públicas, lo cual desencadenó que cerraran más de 10 mil empresas en menos de 10 meses. Por eso es especialmente valioso el financiamiento alternativo; la normativa permite a pequeñas y medianas empresas del sector e-commerce y retail utilizar criptomonedas sin tener que cumplir con requisitos regulatorios complejos, siempre que sus volúmenes sean bajos.

Así, las empresas pueden gestionar contratos internacionales, protegerse contra fluctuaciones cambiarias e incluso diversificar sus fuentes de financiamiento. Con el auge de estas herramientas, empresas de sectores diversos buscan innovar sus modelos de negocio para mejorar el acceso al financiamiento, reducir costos y ofrecer transparencia.

Tokenización de activos: nuevos casos de uso

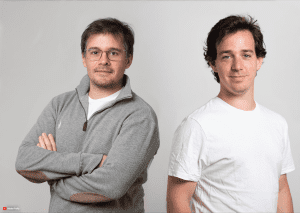

Alan Boryszanski, CEO de CryptoMate, en conversación con Frecuencia Money, apunta que «la tokenización de activos representa una gran oportunidad para empresas de la economía real en sectores como el inmobiliario, la manufactura, el retail y la logística. Al digitalizar activos tradicionales mediante Blockchain, se logra mayor eficiencia, transparencia y liquidez, lo cual puede romper barreras importantes, especialmente en el crédito privado, y el libre flujo de valor/dinero, permitiendo una mayor inclusión financiera».

Y agrega que la reciente regulación en países como Argentina, muestra que esta tecnología está ganando terreno: «Permite a empresas de e-commerce y retail operar con cripto sin necesidad de registros complejos si su volumen es bajo. Desde asegurar el tipo de cambio en contratos internacionales hasta abrir nuevas fuentes de financiamiento, la tokenización está lista para transformar industrias reales con soluciones innovadoras y accesibles».

CryptoMate es una startup cuyos clientes son empresas fintech, billeteras de pago, empresas de remesas, y cambio de divisas, de comercio exterior, y administración de capitales, e-commerces, etc, así como empresas dedicadas a desarrollos Web3. Para bancos tradicionales, están trabajando en una experiencia piloto; crear un neobanco con capacidad de procesamiento de criptomonedas, pagos internacionales en moneda local, tarjetas de crédito programables y tokenizadas (bi-monetarias, dólares o crypto), están entre las sinergias que pueden aprovechar las instituciones financieras. Este año la empresa fue seleccionada para representar a Argentina en el Congreso Fintech Islands.

- Otras plataformas que aplican esta tecnología son Goldfinch, Maple Finance, y Centrifuge, las cuales facilitan préstamos tokenizados de activos del mundo real en países como México, Brasil y Perú.

Una de las características más innovadoras de esta operación es su capacidad de trazabilidad. Mediante una tarjeta internacional, el sistema puede congelar los fondos si se detectan transacciones fuera de los propósitos acordados, garantizando que el dinero se utilice exclusivamente en actividades productivas. Este modelo promueve una gestión financiera disciplinada y eficiente, lo que lo convierte en una herramienta valiosa para pequeños empresarios que buscan diversificar su oferta sin comprometer sus finanzas.

Tokenización de tierras

Además de este microcrédito tokenizado, otra aplicación destacada de la tokenización en Argentina es la reciente iniciativa de dividir en tokens tierras en Vaca Muerta, una zona clave para el desarrollo energético y agrícola. A través de la empresa PALA Blockchain, los inversionistas pueden adquirir fracciones de terreno en Vaca Muerta mediante un sistema de tokenización notarial, lo que democratiza el acceso a esta propiedad inmobiliaria. Los compradores de estos tokens obtienen una participación en el terreno, con vistas a una futura escrituración una vez que se complete la compra del 100% del lote.

Este proceso simplifica la inversión en terrenos estratégicos y atrae a inversores tanto locales como internacionales. Además, al estar registrado en la blockchain, se garantiza la transparencia y seguridad de las transacciones, eliminando el riesgo de sobre-suscripción.

El mercado de tokenización de activos tiene un inmenso potencial de crecimiento, con proyecciones que estiman que alcanzará los 4 billones de dólares para 2030. En Argentina, la tokenización está creando nuevas oportunidades de inversión y financiamiento, fortaleciendo la inclusión financiera y mejorando la eficiencia en la gestión de activos. Con una regulación favorable y un creciente número de casos de uso, las empresas de la economía real pueden aprovechar esta tecnología para optimizar sus operaciones y acceder a nuevos mercados.